Stopy procentowe mają istotny wpływ na życie każdego kredytobiorcy. Dobrze więc wiedzieć, na czym polega to zjawisko.

O istnieniu stóp procentowych słyszał chyba każdy. Nie każdy już jednak jest w stanie powiedzieć, czym właściwie są. Tymczasem wpływają one na życie wszystkich, którzy mają pieniądze – wydają je, gromadzą na lokatach czy nawet trzymają w przysłowiowej skarpecie. Szczególne znaczenie stopy procentowe odgrywają zaś w życiu tych, którzy pieniądze pożyczają, a zwłaszcza osób zaciągających kredyty hipoteczne.

Trudno więc pojąć, że choć średnio co drugi mieszkaniec naszego kraju spłaca różnego rodzaju zobowiązania, to zaledwie tylko 8 proc. Polaków zdaje sobie sprawę z tego, czym jest chociażby Roczna Rzeczywista Stopa Oprocentowania (RRSO), czyli bardzo ważny z punktu widzenia kredytobiorcy parametr. Tak wynika z przeprowadzonych kilka lat temu badań i raczej nic nie wskazuje na to, by do dzisiaj wiele się w tej sprawie zmieniło. A przecież wiedząc, czym są stopy procentowe i na czym polega ich wpływ na spłatę kredytu, można zaciągnąć ten ostatni bardziej świadomie, na korzystniejszych warunkach i mniej ryzykując. Poniżej postaramy się więc wyjaśnić to w możliwie przystępny sposób.

Co to jest stopa procentowa?

Gdy wypożyczamy w wypożyczalni np. samochód, płacimy za tę usługę określoną cenę, wyrażoną w pewnej kwocie. Stopa procentowa natomiast to cena „wypożyczenia” na określony czas nie konkretnych przedmiotów, ale pieniędzy. Ponieważ cenę tę również płaci się pieniędzmi, można wyrazić ją jako procent od pożyczanej sumy – i stąd właśnie słowo „procentowa” w nazwie. Najprościej zaś rzecz ujmując: stopa procentowa ustala wartość odsetek od pożyczki.

Jakie są rodzaje stóp procentowych?

W zależności od tego, kto komu pożycza pieniądze i na jaki okres, mówimy o różnych rodzajach stóp procentowych. Są to np.:

- stopy banku centralnego – który udziela pożyczek m.in. bankom komercyjnym,

- stopy rynkowe – określające oprocentowanie pożyczek między bankami komercyjnymi,

- oprocentowanie kredytów i depozytów (czyli chociażby lokat) ustalane przez banki komercyjne wobec klientów pozabankowych.

To ostatnie zależy od stóp rynkowych, których wartość zależy z kolei od stóp banku centralnego. W Polsce jest nim Narodowy Bank Polski (NBP), a jego stopy również dzielą się na kilka rodzajów. Są to:

- stopa redyskontowa – cena, po jakiej NBP przyjmuje weksle od banków komercyjnych (inaczej: stopa redyskonta weksli, s.r.w.; ponieważ obecnie prawie nikt nie używa weksli, ma ona raczej niezbyt duże znaczenie),

- stopa lombardowa – cena udzielenia przez NBP pożyczki bankowi komercyjnemu pod zastaw papierów wartościowych,

- stopa depozytowa – oprocentowanie depozytów składanych przez banki komercyjne w NBP,

- stopa referencyjna – najważniejsza z punktu widzenia kredytobiorcy, ponieważ bezpośrednio od niej zależy wskaźnik WIBOR, który wpływa na oprocentowanie kredytów.

Przeczytaj: Oprocentowanie kredytu hipotecznego

Kto ustala wartość stóp procentowych i w jaki sposób?

Wartość stóp procentowych w Polsce jest ustalana raz w miesiącu przez działającą przy NBP Radę Polityki Pieniężnej (RPP). W jej skład wchodzi prezes NBP oraz po trzech członków powołanych na sześcioletnią kadencję przez Sejm, Senat i przez prezydenta. Ich zadaniem jest dbałość o wzrost gospodarczy kraju, m.in. poprzez utrzymanie inflacji na określonym, bezpiecznym i stabilnym poziomie (tj. poniżej 2,5 proc.).

Narzędziem do realizacji tego zadania są właśnie stopy procentowe. Można je zasadniczo podnieść, obniżyć albo pozostawić na tym samym poziomie. Podniesienie stóp procentowych sprawia, że kredyty są droższe i trudniej je uzyskać, przedsiębiorcy rzadziej biorą pożyczki na inwestycje, co przekłada się na ograniczenie podwyżek i powstawania nowych miejsc pracy – rośnie za to oprocentowanie lokat. Teoretycznie więc chętniej oszczędzamy, niż wydajemy, w obiegu jest mniej pieniędzy, a to podnosi ich wartość i hamuje inflację.

Kiedy nie stanowi ona zagrożenia, może nastąpić obniżenie stóp procentowych, które ożywia gospodarkę (kredyty są bardziej dostępne, firmy chętniej inwestują i dają podwyżki, ludzie wydają więc więcej pieniędzy itd).

Wartość stóp procentowych zależy od sytuacji gospodarczej w kraju i na świecie, a zatem od bardzo wielu czynników. Oprócz aktualnego poziomu inflacji są to m.in. wartość Produktu Krajowego Brutto (PKB), kursy walut czy aktywność zagranicznych inwestorów.

Cykl artykułów "Jak wziąć kredyt hipoteczny?"

Ten artykuł jest częścią cyklu poświęconego zagadnieniom związanym z kredytem hipotecznym. Każdy z artykułów możesz czytać osobno, kompleksową wiedzę uzyskasz jednak po przeczytaniu wszystkich:

- Kredyt hipoteczny krok po kroku

- Dokumenty wymagane do wniosku o kredyt hipoteczny

- Zdolność kredytowa – czym jest i jak ją sprawdzić?

- Wkład własny do kredytu hipotecznego

- Oprocentowanie kredytu hipotecznego

- WIBOR – czym jest i jak wpływa na ratę kredytu?

- WIRON – czym jest i jak wpłynie na ratę kredytu hipotecznego?

- Marża kredytu hipotecznego

- Stopy procentowe a wysokość rat kredytu hipotecznego

- Prowizja bankowa za udzielenie kredytu hipotecznego

- Prowizja czy marża – co jest ważniejsze przy kredycie hipotecznym

- Raty równe czy malejące – co wybrać?

- Kalkulator rat kredytu hipotecznego

- Na ile lat wziąć kredyt hipoteczny

- Umowa kredytu hipotecznego – na co zwracać szczególną uwagę

- Jak wpisać hipotekę do księgi wieczystej

- Jak wykreślić hipotekę z księgi wieczystej

- Ubezpieczenie przy kredycie hipotecznym

- Wcześniejsza spłata kredytu hipotecznego

- Przeniesienie kredytu hipotecznego na inną nieruchomość

- 7 najczęściej popełnianych błędów przy zaciąganiu kredytu hipotecznego

- 20 powodów odmowy kredytu hipotecznego… i jak ich uniknąć

- Refinansowanie kredytu hipotecznego – na czym polega i jak to zrobić

- Przewalutowanie kredytu hipotecznego

- Wakacje kredytowe – jak zawiesić spłatę rat kredytu hipotecznego

- Promesa kredytowa – co oznacza i jak ją uzyskać?

- Kredyt na remont mieszkania lub domu

- Kredyt hipoteczny na zakup mieszkania z licytacji komorniczej

- Nadpłata kredytu hipotecznego – niższa rata czy krótszy okres kredytowania?

Jak wysokość stóp procentowych wpływa na ratę kredytu hipotecznego?

Jak już zostało wspomniane, jedną ze stóp procentowych jest stopa referencyjna, w oparciu o którą kształtuje się wskaźnik WIBOR, zwany też niekiedy stawką bazową lub stopą bazową. Jej wartość musi zawrzeć się pomiędzy wartością stopy lombardowej i stopy depozytowej. WIBOR to oprocentowanie, z jakim banki komercyjne są skłonne pożyczać pieniądze sobie nawzajem. Zależy od oprocentowania, z jakim pożyczek udziela im bank centralny, czyli właśnie od innych stóp procentowych (więcej na ten temat pisaliśmy w osobnym artykule: WIBOR – czym jest i jak wpływa na ratę kredytu?), obok marży banku stanowi zaś podstawowy składnik oprocentowania kredytów hipotecznych. To ostatnie jest więc tym wyższe, im wyższa jest wartość WIBOR. I odwrotnie, gdy następuje obniżka stóp procentowych, maleje też oprocentowanie kredytu, a wraz z nim jego rata.

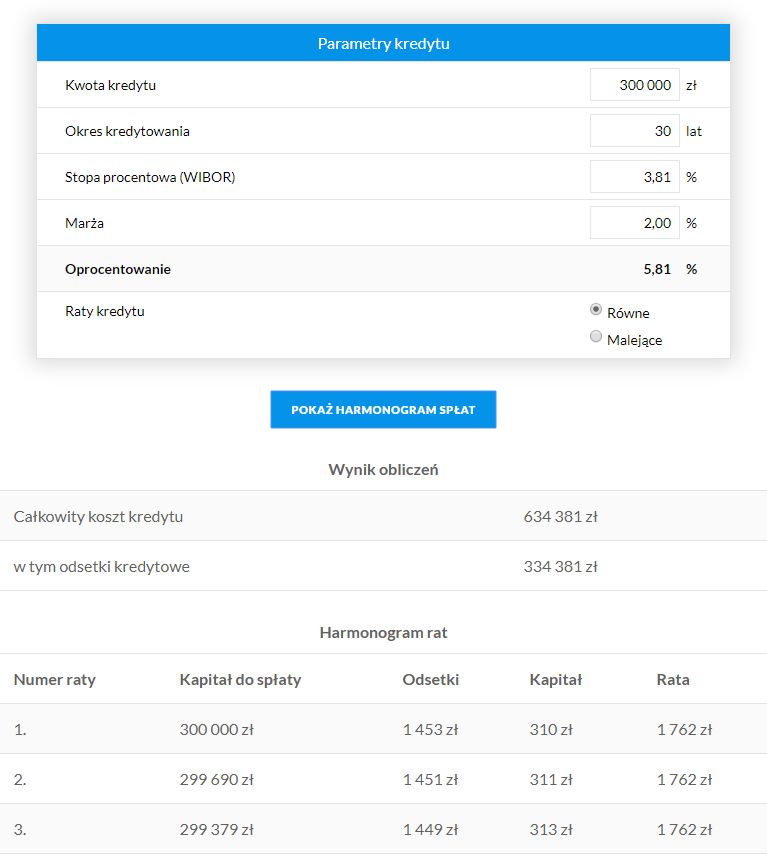

Lepiej to będzie widać na przykładzie. Załóżmy, że zaciągamy kredyt hipoteczny na 300 tys. zł na okres 30 lat, marża banku przez cały okres spłaty wynosi 2 proc., a wartość WIBOR to w danym momencie 3,81 proc. Oprocentowanie kredytu jest sumą marży i stawki bazowej, czyli wynosi 5,81 proc., co sprawia, że miesięczna rata do zapłacenia opiewa na 1762 zł:

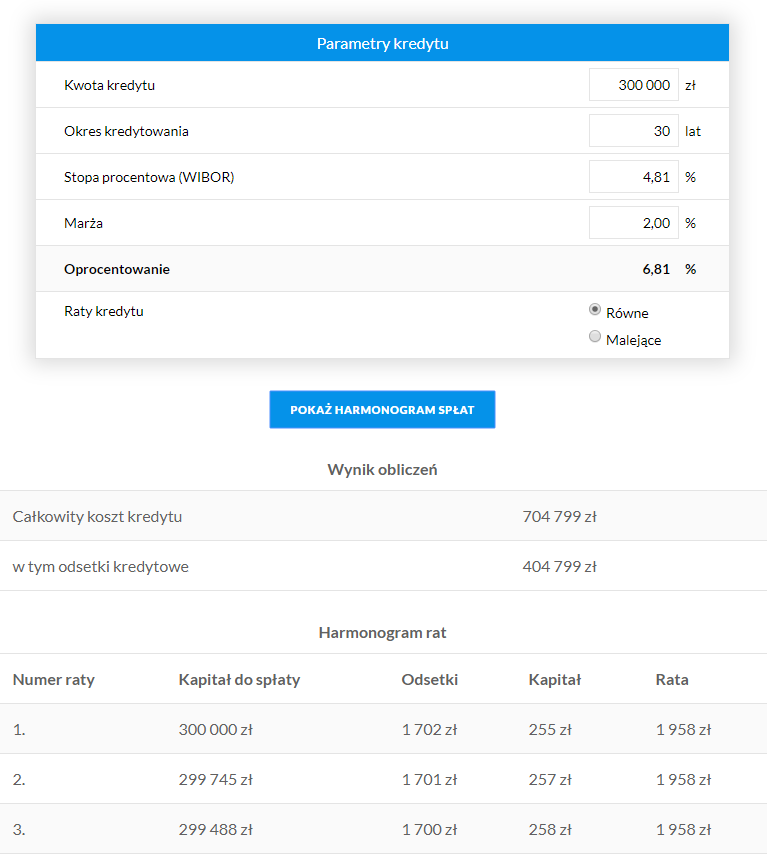

Jeśli stopy procentowe ulegną podwyżce, a wraz z nimi WIBOR urośnie o 1 punkt procentowy, więcej wyniesie też oprocentowanie (6,81 proc.) i wartość raty kredytu (1958 zł):

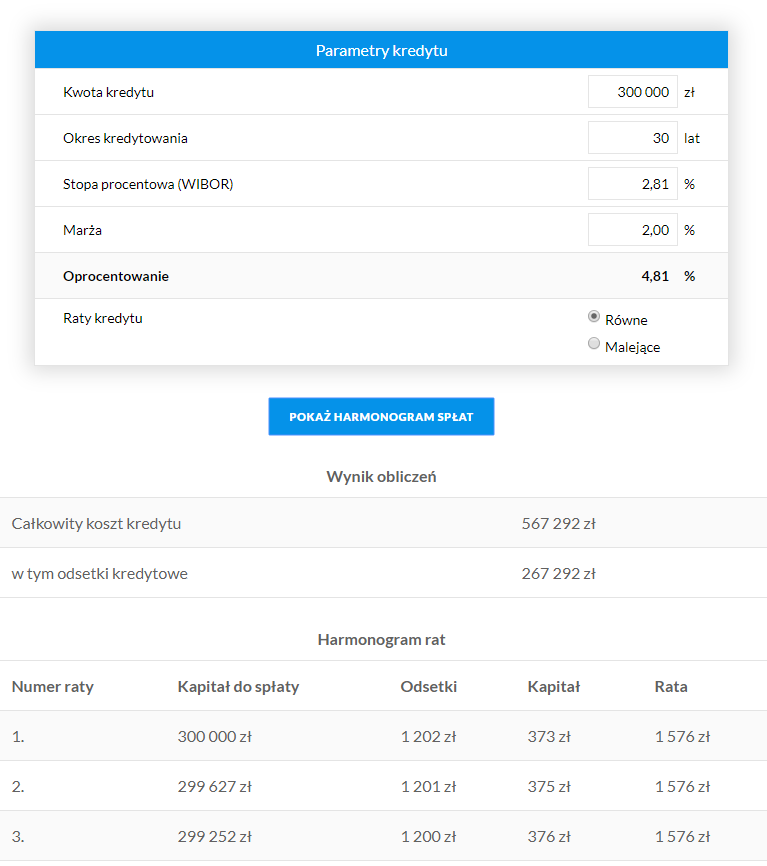

Obniżka stóp procentowych pociągająca za sobą spadek stawki WIBOR o 1 p.p. zmniejszy natomiast oprocentowanie do 4,81 proc., a ratę do 1576 zł.

Użyj kalkulatora rat kredytu hipotecznego, aby sprawdzić, jak wysokość stawki WIBOR może wpłynąć na całkowity koszt Twojego kredytu.

Co daje nam ta wiedza?

Wiemy już, że wartość stóp procentowych zależy od sytuacji gospodarczej. Trudno więc przewidzieć, jak będzie się kształtować za 10, 20 czy 30 lat – a na tyle właśnie zaciągane są zwykle kredyty hipoteczne. Mając tego świadomość, można lepiej przygotować się do ich spłaty, i to na co najmniej kilka sposobów. Np. poprzez:

- wynegocjowanie na wstępie niższej marży – będzie łatwiejsze, gdy mamy dobrą zdolność kredytową, dysponujemy dużym wkładem własnym lub jeśli zdecydujemy się na dodatkowe produkty bankowe, takie jak konto czy karta kredytowa;

- zaciągnięcie kredytu w niższej wysokości, niż teoretycznie możemy – zostawi to nam finansowy margines bezpieczeństwa na wypadek, gdyby stopy procentowe zostały podniesione, a wraz z nimi miesięczna rata kredytu wzrosła o kilkaset złotych;

- tworzenie na tę okoliczność rezerw pieniężnych – zwłaszcza gdy niskie stopy procentowe pozwalają odprowadzać co miesiąc niższą ratę;

- nadpłacanie kredytu – jeśli uregulujemy całe zobowiązanie wcześniej, możemy uniknąć drastycznego podniesienia stóp procentowych w dalszej przyszłości;

- świadomość, że w bardzo trudnej sytuacji w grę wchodzą negocjacje z bankiem, który udzielił nam kredytu – zmiana jego warunków na mniej nas obciążające będzie łatwiejsza, gdy do tej pory spłacaliśmy zobowiązanie bez zarzutu, zwłaszcza jeżeli dana nieruchomość zyskała w międzyczasie na wartości;

- zaciągnięcie kredytu z oprocentowaniem stałym – stopy procentowe w Polsce stoją obecnie na bardzo niskim poziomie, nie jest to więc popularne rozwiązanie, niemniej warto pamiętać, że istnieje taka możliwość, i skorzystać z niej w momencie, gdy zaczną one rosnąć.

Przeczytaj: Marża kredytu hipotecznego

A czym jest Roczna Rzeczywista Stopa Oprocentowania (RRSO), o której była mowa na początku?

Stopy procentowe zmieniają się w czasie, ale obowiązują wszystkie udzielające kredytów instytucje tak samo. Kolejny składnik kosztu, jaki ponosi kredytobiorca w związku z zaciągnięciem pożyczki hipotecznej, to wspomniana marża. Nie zmienia się ona przez cały okres spłaty, ale jej wartość ustalana jest przez każdy bank osobno (dlatego też podlega chociażby negocjacjom). Do tego dochodzą jeszcze rozmaite ubezpieczenia, prowizje i opłaty dodatkowe – również różne w poszczególnych bankach.

Istnieje więc, jak widać, całkiem sporo czynników wpływających na faktyczną kwotę, którą trzeba będzie zapłacić. Rzeczywista Roczna Stopa Oprocentowania uwzględnia je wszystkie, przedstawiając „całkowity koszt kredytu ponoszony przez konsumenta, wyrażony jako wartość procentowa całkowitej kwoty kredytu w stosunku rocznym”. To cytat z ustawy o kredycie konsumenckim, która nakazuje bankom przedstawienie wyliczanej w ustalony sposób RRSO w ich ofertach dotyczących kredytów. Dzięki temu porównanie takich ofert staje się łatwe nawet dla osób w ogóle nieznających się na ekonomii. Zasada jest prosta: im niższa wartość RRSO, tym niższy realny koszt kredytu. RRSO zawsze będzie wyższa od jego oprocentowania (marża + WIBOR), może się jednak okazać, że w banku, który udziela pożyczki na większy procent, jest ona ostatecznie niższa niż tam, gdzie teoretycznie oprocentowanie jest bardziej atrakcyjne. Warto więc zdawać sobie sprawę z istnienia tego parametru i użyć tej wiedzy do wyboru najbardziej korzystnej oferty kredytowej.

Przeszukaj bazę 1504 okazji na zakup mieszkania na ListaPrzetargow.pl »

Zdjęcie: Pixabay.com