Kredyt hipoteczny w obcej walucie może, w danej sytuacji ekonomicznej, wydawać się korzystnym rozwiązaniem. Jednak zmiany na rynkach finansowych, zwłaszcza wzrost cen walut, oznaczają ryzyko straty. Rozwiązaniem jest przewalutowanie takiego kredytu na złotówki, ale ta procedura z kolei wiąże się z prowizjami i innymi opłatami. Kiedy zatem warto zdecydować się na przewalutowanie kredytu hipotecznego?

W jakich walutach można zaciągnąć kredyt w Polsce?

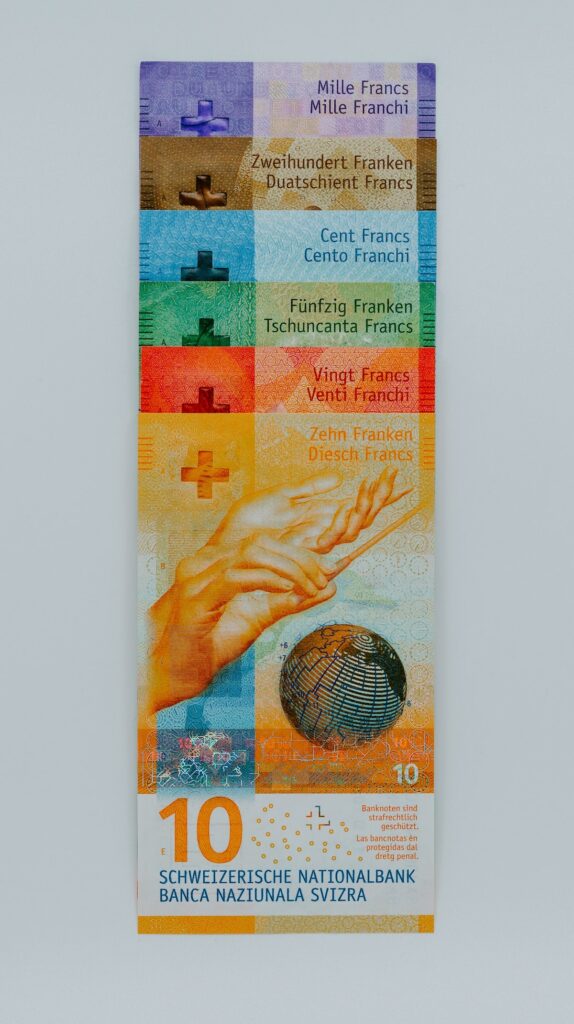

Jeszcze kilka lat temu kredyt w obcych walutach, zwany też kredytem dewizowym, mógł otrzymać każdy, kto miał odpowiednią zdolność kredytową. Po wprowadzeniu obostrzeń, z tej opcji mogą skorzystać jedynie osoby, które osiągają dochody w tej walucie, na którą chcą zaciągnąć zobowiązanie. W Polsce najczęściej kredyty walutowe dotyczą euro. Frank szwajcarski nie jest już tak popularny. Pozostałe waluty, w tym dolar amerykański stanowią niewielki procent rynku. Obecnie uzyskanie kredytu w obcej walucie wiąże się też z dodatkowymi utrudnieniami, jak choćby większa wysokość wkładu własnego. Inna jest też stopa referencyjna oprocentowania kredytu, która wypływa między innymi na wysokość raty kredytu.

Przy zaciąganiu kredytu w obcej walucie zawsze trzeba pamiętać o ryzyku walutowym, czyli możliwości poniesienia straty w wyniku zmian jej kursu. Możliwe jest także polepszenie sytuacji kredytobiorcy, ale nie jest to możliwe do przewidzenia. Zarówno na kierunki, jak i na stopień zmian kursów, w perspektywie kilkudziesięciu lat, a na tyle przecież zaciąga się zwykle kredyty hipoteczne, wpływa zbyt wiele czynników. Zmiana zatrudnienia, a w związku z tym waluty, w jakiej kredytobiorca zarabia, także może przynieść nieoczekiwane rezultaty.

Kiedy warto przewalutować kredyt?

Gdy obserwujemy niekorzystny trend, zawsze możemy zdecydować się na przewalutowanie kredytu na złotówki, ale tę decyzję też warto dobrze przemyśleć, aby złożyć wniosek w możliwie najbardziej korzystnym momencie. Jeśli waluta się umacnia, rosną stopy procentowe i w związku z tym oprocentowanie kredytu. Im mocniejsza waluta, tym koszty kredytu będą wyższe. Zatem warto przewalutować kredyt zanim do tego dojdzie, a zatem wtedy, gdy to złotówka jest mocna.

Nie warto natomiast angażować się w tę procedurę, jeśli pozostało nam niewiele kredytu do spłaty. Może się okazać, że prowizja, opłaty za podpisanie aneksu do umowy, czy inne koszty, oraz czas poświęcony na zgromadzenie niezbędnej dokumentacji, nie zostaną zrównoważone przez zysk z przewalutowania. Również jeśli zaciągnęliśmy kredyt przy niskim kursie waluty, która później znacznie się umocniła, to niekorzystna sytuacja. Opłacalność przewalutowania należy jednak rozpatrywać indywidualnie, biorąc pod uwagę aktualną sytuację ekonomiczną oraz bieżące prognozy.

Ten artykuł jest częścią cyklu poświęconego zagadnieniom związanym z kredytem hipotecznym. Każdy z artykułów możesz czytać osobno, kompleksową wiedzę uzyskasz jednak po przeczytaniu wszystkich:Cykl artykułów "Jak wziąć kredyt hipoteczny?"

Jak wygląda procedura przewalutowania kredytu hipotecznego?

Procedura przewalutowania kredytu zawiera kroki podobne do wystąpienia o kredyt. Szczegóły mogą się różnić w poszczególnych bankach, ale generalnie konieczne jest złożenie wniosku, następnie bank określa warunki, zasady oraz koszty przewalutowania, a po zaakceptowaniu ich przez wnioskodawcę następuje podpisanie aneksu do umowy kredytowej.

Każdy bank ma swój formularz wniosku, oraz określa dokumenty, jakie kredytobiorca musi dołączyć. We wniosku należy podać dane osobowe wraz z numerem PESEL, numer i datę zawarcia kredytu, walutę w jakiej został zawarty, oraz na jaką ma zostać przeliczony. Trzeba też złożyć oświadczenie o walucie, w jakiej kredytobiorca uzyskuje wynagrodzenie za pracę. Aby przewalutować kredyt na złotówki, kredytobiorca musi w momencie składania wniosku uzyskiwać dochód w złotówkach. Większość banków kurs przewalutowania liczy na dzień złożenia wniosku, ale niektóre z nich przyjmują go jako ten, który obowiązuje w dniu, kiedy przeliczenie jest dokonywane.

Okres oczekiwania na decyzję banku może wynosić nawet tak długo, jak ubieganie się o nowy kredyt, ponieważ bank od nowa bada zdolność kredytową wnioskodawcy. Dzieje się tak zwłaszcza wtedy, gdy po przewalutowaniu podniesiona zostanie rata kredytu – bank musi mieć pewność, że kredytobiorca będzie w stanie podołać takiej spłacie. Po podpisaniu aneksu i uiszczeniu opłat i prowizji, zaczynają obowiązywać nowe warunki spłaty.

Przewalutowanie kredytów frankowych

Kredyty we frankach szwajcarskich były bardzo popularne w latach 2004-10, ale wzrost wartości tej waluty sprawił, że w krótkim czasie wartość kredytu znacznie wzrosła i część z kredytobiorców przestała być w stanie spłacać swoje zobowiązania. Z uwagi na dużą skalę tego problemu poszukiwane były pewne rozwiązania systemowe. Niestety w tym momencie nie zostały jeszcze wypracowane, a sprawy rozpatrywane są indywidualnie, na drodze sądowej. Możemy spotkać się z różnymi rozstrzygnięciami sądów, a ponieważ każda sytuacja jest inna, przed podjęciem jakichkolwiek kroków należy skonsultować się z kancelarią prawniczą, która specjalizuje się w tych tematach.

Jako przykłady i czysto informacyjnie możemy wspomnieć, że niektórzy kredytobiorcy domagają się na przykład umożliwienia przewalutowania po kursie z dnia podpisania umowy, na co banki nie chcą się godzić, gdyż jest to dla nich niekorzystne.

Inni klienci dążą do odfrankowienia kredytu powołując się na klauzule niedozwolone w umowie kredytowej. Chodzi o takie postanowienia umowy, które nie zostały uzgodnione indywidualnie z klientem, a które kształtują jego prawa i obowiązki w sposób sprzeczny z dobrymi obyczajami i rażąco naruszają jego interesy. Jeśli w umowie kredytowej wprowadzone zostały mechanizmy denominacji lub indeksacji w sposób niezgodny z prawem, kredytobiorca może spłacać ten kredyt jako złotowy, a oprocentowany tak, jak ten zaciągnięty we frankach. Ale, podkreślamy jeszcze raz – orzeczenie na ten temat może wydać jedynie sąd.

Jeszcze inną drogą jest unieważnienie umowy. Jeśli uda się do tego doprowadzić, kredytobiorca musi spłacić zobowiązanie, ale anulowane zostają odsetki oraz opłaty wynikające z indeksacji. Niektóre banki decydują się na zawarcie ugody ze swoimi klientami na indywidualnych zasadach.

Przeprowadzenie tych procedur nie jest proste i również wiąże się z ryzykiem, jednak w sytuacji, gdy waluta w jakiej wzięliśmy kredyt wciąż się umacnia, warto poszukać rozwiązań, które pomogą ograniczyć straty, oczywiście zasięgając rady specjalistów.

Czy można przewalutować kredyt ze złotówek na inną walutę?

Procedura przewalutowania kredytu na obcą walutę jest oczywiście możliwa. Podobnie jak przy występowaniu o kredyt hipoteczny w euro, frankach, funtach, czy dolarach konieczne jest przedstawienie dokumentów potwierdzających uzyskiwanie przez kredytobiorcę głównych dochodów w tej właśnie walucie. Reszta procedury wygląda tak samo, to znaczy bank przedstawia propozycję przewalutowania wraz z prowizjami i innymi opłatami, a nowe zasady zaczynają obowiązywać po podpisaniu aneksu do umowy.

Co zrobić, jeśli bank nie zgodzi się na przewalutowanie?

Jeśli bank po rozpatrzeniu wniosku nie wyraził zgodny na przewalutowanie, na przykład dlatego, że kredytobiorca nie przeszedł procedury weryfikacji zdolności kredytowej, pozostaje szukanie innych sposobów na zmniejszenie strat wynikających z umacniania się waluty. Wynegocjowanie dłuższego okresu kredytowania spowoduje obniżenie kwoty miesięcznych rat, choć najprawdopodobniej podniesie całkowitą kwotę zobowiązania pozostałą do spłaty.

Inną metodą jest kupowanie waluty poza bankiem i wpłacanie jej jako raty kredytu. Ceny walut w kantorach zwykle są nieco inne, niż w bankach, zatem pozwala to na niewielkie wprawdzie, ale jednak oszczędności.

Warto też zwrócić uwagę na możliwość mediacji z bankiem, która w efekcie może się okazać najbardziej korzystna. Postępowania dotyczące kredytów denominowanych lub indeksowanych do waluty innej niż złotówka prowadzone są między innymi za pośrednictwem Centrum Mediacji Sądu Polubownego przy Komisji Nadzoru Finansowego. Jest ona całkowicie dobrowolna, ale dzięki niej można doprowadzić do ugody, która zostanie zaakceptowana przez obie strony.

Przeszukaj bazę 1504 okazji na zakup mieszkania na ListaPrzetargow.pl »

Zdjęcia: Unsplash.com